Cómo valorar una acción de las acciones de la banca de inversión

Analistas de banca de inversión utilizan variaciones del modelo de flujo de efectivo libre para valorar empresas enteras. Estos modelos son la base para sugerir posibles acciones - como fusiones y adquisiciones y recompra de acciones - para aumentar el valor de la empresa. Sin embargo, otra variante muy común de estos modelos de flujos de caja descontados implica la valoración de las acciones ordinarias de una empresa y constituye la base para la formulación de recomendaciones de compra y venta a los clientes.

Al igual que en la valoración de una empresa entera, el valor de una acción de las acciones debe ser igual a los flujos de efectivo recibidos por el titular de esa población. El propietario último de una parte de la acción recibe dividendos de la empresa y eso es todo.

Claro, la mayoría de los inversores comprar acciones porque creen que va a subir en valor y que será capaz de venderlo por más de lo que lo compró para, pero el único flujo de efectivo recibido por el propietario de una parte de la acción es dividendos. Por lo tanto, el valor de una parte de la acción es igual al valor presente de todos los dividendos esperados debido que parte de la acción.

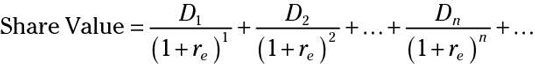

La tasa de descuento utilizada para descontar los flujos de efectivo a un valor presente es la rentabilidad exigida en la equidad discutido anteriormente y más a menudo se calcula utilizando el CAPM. La ecuación para el valor de una parte de la acción es:

dónde Dn es el dividendo al año n y re es la rentabilidad exigida en la equidad.

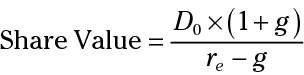

Parece que tienes una tarea desalentadora porque hay que resolver una ecuación con un número infinito de términos. Pero, como antes, si se hace el supuesto simplificador de que los dividendos van a crecer a una tasa constante para siempre, la fórmula se reduce a una forma muy simple:

Así que, para valorar una acción de las acciones suponiendo una tasa de crecimiento constante en los dividendos, todo lo que tiene que hacer es mirar el dividendo anual actual, y llegar a las estimaciones de que la tasa de crecimiento y una rentabilidad exigida estimado en la equidad.

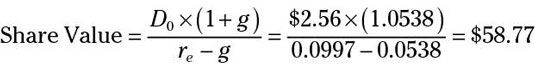

Puede utilizar los datos disponibles públicamente para aplicar esta fórmula y el valor de una acción de las acciones de Occidental Petroleum (símbolo de cotización: OXY). Según Thomson Reuters, la tasa de crecimiento de las ganancias a largo plazo estimación del consenso de Occidental Petroleum de los analistas que cubren la acción es 5.38 por ciento.

Puede utilizar este tipo de crecimiento de las ganancias como un proxy para el crecimiento de dividendos, ya que, en el largo plazo, las dos tasas de crecimiento tienden a ser muy similar para las empresas establecidas. Beta de Occidental Petroleum calculado por Thomson Reuters es de 1.22. Por lo tanto, poner en valor una parte de OXY acciones, sólo hay que calcular la rentabilidad exigida en la equidad de OXY. Utilizando el CAPM, rentabilidad exigida de OXY en la equidad es:

Retorno Requerido en OXY Stock = rf + # 946- (Riesgo de Mercado Premium) = 0,03 + 1,22 x (8,15) = 9,97%

Por lo tanto, el valor de una acción de OXY acciones se estima en:

De acuerdo con este análisis simple, una parte de OXY social tendría un valor de $ 58.77. En la actualidad, una parte se vendía a cerca de $ 90 por acción, por lo que nuestro análisis implicaría que las acciones están sobrevaloradas por una cantidad sustancial - aproximadamente $ 30 por acción.

¿Significa esto que todo lo que debe salir corriendo a vender nuestras acciones de OXY y tal vez incluso a corto vender las acciones? La respuesta es no. Usted tendría que evaluar más cuidadosamente nuestros supuestos y determinar qué tan realistas son estos insumos.

Por ejemplo, la estimación de crecimiento de consenso proporcionados por Thomson Reuters tiene un muy pequeño tamaño de la muestra de los cuatro analistas. De hecho, un analista estima la tasa de crecimiento para ser 8 por ciento. Con una tasa de crecimiento del 8 por ciento y una tasa de rendimiento requerida de 9.97 por ciento, las acciones se estima en un valor de más de $ 140 cada uno.

Otro analista estimó que la tasa de crecimiento sea un mísero 2,6 por ciento. Esto implicaría un valor de $ 35.64. Este simple análisis ilustra por qué algunos inversores están comprando OXY en el precio de equilibrio del mercado y otros inversores están vendiendo las acciones a ese mismo precio. Ellos tienen diferentes expectativas de flujos de caja futuros de la empresa.