Cómo determinar el costo de capital de los fondos internos

El costo de capital de la utilización de los fondos internos no es tan sencillo, ya que sería cuando el préstamo de dinero. Fondos internos representan el uso de la equidad - ya sea la empresa o de los recursos financieros de los propietarios de la empresa - para financiar el proyecto. Sin embargo, los fondos internos también cuestan usted - incluso si usted contribuye esos fondos.

El costo de oportunidad de los fondos que invierten en la empresa es el interés que podría haber ganado si hubiera invertido esos fondos en otras partes. Este costo es muy real, y su proyecto de inversión tiene para generar efectivo suficiente para compensar esta oportunidad perdida.

Debido a que el costo del uso de los fondos o de capital generados internamente es la oportunidad perdida para que usted pueda invertir estos fondos en la siguiente mejor alternativa, debe utilizar un método que calcula el retorno de la siguiente mejor alternativa genera. Por lo general, uno de los tres métodos --prima de riesgo, dividendos de valoración, o valoración de activos financieros - se utiliza para determinar el costo de capital interno o equidad.

Método de Riesgo-premium

El método de la prima de riesgo se asume que usted incurre en algún riesgo adicional en la inversión. Costo de la estimación de este método utiliza una tasa libre de riesgo de cambio, rF, más una prima de riesgo adicional, rp, o

dónde ke es el costo del capital propio. Es común el uso de la tasa de Estados Unidos, Bill Tesoro como la tasa libre de riesgo de retorno (rF).

La prima de riesgo (rp) Que se agrega a la tasa libre de riesgo de retorno tiene dos componentes. En primer lugar, incluye la diferencia entre la tasa de interés de los bonos de la compañía en comparación con la tasa del Tesoro de Estados Unidos, Bill. En segundo lugar, incluye una prima adicional que refleje el riesgo añadido de poseer acciones de la compañía específica en lugar de sus bonos.

La prima de riesgo ha tenido un promedio de cuatro históricamente porcentaje sin embargo, esta cantidad varía sustancialmente entre las empresas y en diferentes períodos de tiempo largo.

Método de Dividendos-valoración

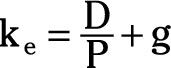

El método de valoración de dividendos utiliza actitudes de los accionistas para determinar el costo de capital propio. Riqueza de los accionistas es una función de los dividendos y los cambios en los precios de las acciones. Por lo tanto, la tasa de accionista de retorno es una función de la relación del dividendo, D, dividido por el precio de la acción por acción, P, más el crecimiento de los beneficios esperados o históricos, g. El uso de este retorno a los accionistas ya que el coste de los resultados de las acciones en la

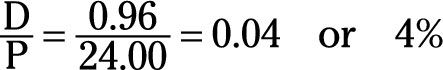

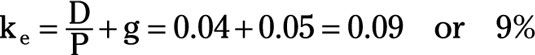

Las acciones de su empresa vende actualmente en $ 24,00 por acción y el dividendo anual actual es de $ 0,96. Tasa de crecimiento histórica de su empresa es del 5 por ciento. Dada esta información, utilice los siguientes pasos para calcular el costo de capital social mediante el método de dividendos valoración:

Determinar la proporción de D/P.

Esta relación determina la tasa de devolver sus fondos invertidos ganan a través de dividendos.

Añadir la tasa de crecimiento histórica a la D/P Ratio.

Esto determina el costo de capital social mediante la inclusión del crecimiento previsto en el precio de la acción.

Método de capital-activos y precios

El tercer método para estimar el costo de capital propio es el método de valoración de activos de capital. Este método incorpora una prima de riesgo de la variabilidad en la rentabilidad de una empresa. La prima de riesgo es mayor para las poblaciones cuyos rendimientos son más variables, y menor para las poblaciones con retornos estables. La fórmula utilizada para determinar el costo de capital propio utilizando el método de valoración de activos de capital es

dónde rF es el retorno libre de riesgo, km es el regreso de un stock medio, y # 226- medidas de la variabilidad en la de la firma específica de stock retorno común relativa a la variabilidad en el regreso de la población media.

Si # 226- es igual a 1, la empresa tiene la variabilidad promedio o riesgo. # 226- valores superiores a 1 indican mayor que la variabilidad de la media o de riesgo, mientras que los valores de menos de 1 indican a continuación riesgo promedio. El termino # 226- (km - rF) Da la prima de riesgo para la celebración de las acciones ordinarias de la empresa.

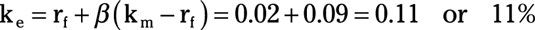

La rentabilidad de las letras del Tesoro es de 2 por ciento y el rendimiento medio de las acciones es de 7 por ciento. La variabilidad en la de su empresa de la rentabilidad relativa a la variabilidad en el regreso de la población media es de 1.8. Dada esta información, el costo de capital social mediante el método de valoración de activos de capital se calcula a través de los siguientes pasos:

Determinar la prima de riesgo.

La prima de riesgo se determina restando la tasa libre de riesgo de retorno desde el regreso de la población media y multiplicando por # 226-.

Añadir la prima de riesgo a la tasa libre de riesgo de retorno.

Esta adición determina el costo de capital social mediante la inclusión de la prima de riesgo.