Cómo calcular el flujo de caja libre

Los inversores están muy interesados en flujo de caja libre, que es el efectivo neto provisto por las actividades de explotación menos los gastos de capital y dividendos. Usted calcula el flujo de caja libre restando dinero gastado para los gastos de capital, que es dinero para comprar o mejorar los activos, y el dinero pagado en dividendos de efectivo neto provisto por las actividades de explotación.

Flujo de caja libre es importante para los inversores, ya que, en el largo plazo, puede tener un efecto importante sobre si la empresa puede continuar como una empresa en marcha (lo que significa que la compañía anticipa estar en funcionamiento durante al menos los próximos 12 meses).

También tiene una influencia en si los inversores pueden anticipar ser pagado dividendos en el futuro y en la estabilidad y el posible aumento del precio de mercado de las acciones. Esta consideración es importante si el inversionista tiene la intención de vender las acciones en un futuro próximo a un precio igual o superior a lo que originalmente pagó por ella.

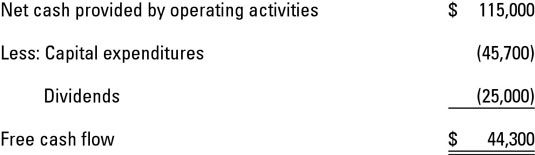

A continuación se ilustra un cálculo de flujo de efectivo gratis con nuestra vieja caja neta familiarizado proporcionado por una figura de las actividades de explotación de $ 115.000 y asumiendo los gastos de capital de $ 45.700 y los dividendos de $ 25.000. En este cálculo, el flujo de caja libre es una cantidad positiva, que siempre es una buena cosa.

Sin embargo, muchos usuarios no consideran el $ 44.300 a ser una cantidad sustancial. Un pago de deudas pendientes podía comer por completo, sin dejar de caja libre para otros usos.

Cualquier relación de por sí es bastante de sentido a menos que tenga algún punto de comparación, como un promedio de la industria o de un competidor.