La calculadora de jubilación aceleraba

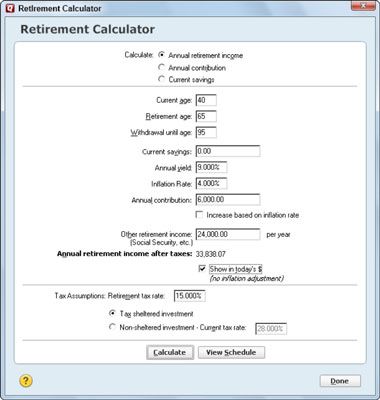

Puede utilizar la Calculadora de Jubilación en Quicken 2013 o 2014 para planificar su jubilación. Imagínese que usted decide saltar a su empleador de 401 (k) cosa (un tipo de plan de reparto de utilidades) y que le permite plop $ 6,000 en una cuenta de retiro que crees que va a ganar alrededor de 9 por ciento anual.

Afortunadamente, usted no necesita ser un genio para entender esto a cabo:

Visualice la Calculadora de Jubilación.

Haga clic en la pestaña Planificación. Haga clic en el botón Herramientas de planificación. Elija el comando de Retiro. Quicken muestra el cuadro de diálogo Calculadora de Jubilación.

Ingrese su edad actual.

Mueva el cursor al cuadro de texto Edad actual y escriba un número. Usted está en su propia aquí, pero permítanme sugerir que este es un momento para ser honesto.

Ingrese su edad de jubilación.

Mueva el cursor al cuadro de texto Edad de Jubilación y escriba un número. Una vez más, esto es puramente un asunto personal.

Escriba la edad a la que desea continuar retiros.

Mueva el cursor a la Retirada Hasta campo Edad y escriba un número. Este número es la edad que usted piensa usted será cuando usted muera. Lo ideal sería que usted quiere perder fuelle - no, eso es una metáfora seguro - antes de que se quede sin dinero. Así que adelante y hacer que esta era algo bastante viejo - como el 95.

Ingrese lo que ya se ha guardado como sus ahorros actuales.

Mueva el cursor al cuadro de texto Ahorros actual y escriba sus ahorros de jubilación actuales: por ejemplo, si usted tiene un poco de dinero IRA o que ha acumulado un saldo en una cuenta 401 (k) patrocinado por el empleador. No se preocupe si usted no tiene nada guardado - la mayoría de las personas no lo hacen.

Introduzca el rendimiento anual que usted espera que sus ahorros de jubilación para ganar.

Mueva el cursor al cuadro de texto Rendimiento Anual y escriba el porcentaje. En el pequeño ejemplo mostrado, el rendimiento anual es de 9 por ciento. Esta cifra es ligeramente inferior a la rentabilidad media que el mercado de valores produce durante largos períodos de tiempo.

Usted puede utilizar el rendimiento a largo plazo del mercado de valores ofrece como su rendimiento esperado si usted está tomando un enfoque do-it-yourself, invirtiendo en una cartera diversificada de acciones (por ejemplo, a través de fondos de inversión), y que realmente estás viendo sus gastos de inversión - como sería el caso si usted está utilizando los fondos de índice de bajo costo para mantener los costos bajos.

Si está trabajando con un planificador financiero que le cobra, por ejemplo, un 1 por ciento al año, obviamente, su declaración será de 1 por ciento menos, en efecto. Además, si usted está invirtiendo una parte de su dinero en inversiones de menor riesgo como los bonos, ese enfoque, aunque tal vez muy prudente, reducirá ligeramente su rendimiento anual.

Ingrese la tasa de inflación esperada.

Mueva el cursor al cuadro de texto Tasa de inflación y el tipo de la tasa de inflación. Por cierto, en la historia reciente, la tasa de inflación ha promediado apenas por encima del 3 por ciento.

Ingrese el monto anual agregado a sus ahorros de jubilación.

Mueva el cursor al cuadro de texto Contribución Anual y escriba la cantidad que usted o su empleador va a agregar a sus ahorros de jubilación al final de cada año.

Introduzca cualquier otro ingreso que recibirá - tales como el Seguro Social.

Mueva el cursor a la Otros Ingresos de Jubilación (SSI, etc.) cuadro de texto y escriba un valor. Tenga en cuenta que este ingreso es de la corriente días, o no inflado, de dólares. Por cierto, se puede visitar la página web de la Administración del Seguro Social (SSA) y utilizar su estimador de retiro para obtener una buena estimación de trabajo de sus futuros beneficios de jubilación.

Indique si va a guardar dinero de la jubilación en una inversión protegida de impuestos.

Seleccione el botón de opción de Impuestos Protegido inversión si sus ahorros para la jubilación ganar dinero libre de impuestos. Seleccione el botón de opción de inversión para no Protegido-si el dinero se grava. Inversiones protegida de impuestos son cosas tales como cuentas IRA, anualidades, y patrocinado por el empleador 401 (k) s y 403 (b) s. LA 403 (b) es una especie de un plan de reparto de utilidades para una agencia sin fines de lucro.

En la práctica, las inversiones protegidas de impuestos son la única manera de viajar. Al diferir los impuestos sobre la renta sobre sus ganancias, usted gana intereses sobre el dinero que de otro modo habría pagado como impuesto sobre la renta.

Escriba su tasa marginal de impuestos actual, si es necesario.

Si usted está invirtiendo en la materia imponible, mueva el cursor al cuadro de texto actual tasa de impuesto. A continuación, escriba la tasa de impuesto sobre la renta federal y estatal combinado que paga en sus últimos dólares de ingresos.

Introduzca su tasa de impuesto de jubilación anticipada.

Mueva el cursor al cuadro de texto de Retiro Tipo Impositivo, y luego. . . Hey, espera un minuto. ¿Quién sabe lo que las tasas será el año que viene, y mucho menos cuando se jubile? Probablemente debería escribir 0, pero recuerda que los ingresos de jubilación anual después de impuestos es realmente su utilidad antes de impuestos (al igual que su salario actual es realmente su utilidad antes de impuestos).

Indique si las adiciones anuales se incrementarán.

Seleccione la casilla de verificación Aportes inflan si las adiciones se incrementarán anualmente por la tasa de inflación (porque su salario y 401 (k) presumiblemente inflar si hay inflación).

Después de introducir toda la información, haga clic en Calcular y echar un vistazo a la Renta Anual de Retiro Luego de campo Impuestos.

La figura muestra $ 33,838.07. No está mal realmente. Si quieres ver los ingresos después de impuestos en el futuro-día, dólares inflados, desactive la casilla de verificación de hoy en $ pero dejan cuadro seleccionado verificación Aportes inflar.

Para obtener más información sobre el anual depósitos, saldos, ingresos, etc., haga clic en el botón Ver Lista, que aparece en la cara de la caja de diálogo Calculadora de Jubilación. Quicken azota encima de un pequeño informe rápido que muestra el depósitos anual, los ingresos, y terminando saldos de las cuentas de jubilación por cada año que va a añadir y retirar de sus ahorros de jubilación.