Cómo determinar la mejor inversión en el examen de la serie 7

Como moler su camino a través de las preguntas de la serie 7 del examen, se le puede pedir para determinar la mejor inversión para un inversor particular. Es necesario prestar atención a la cuestión en busca de pistas para ayudarle a elegir la respuesta correcta. Considere la posibilidad de varios factores, incluyendo la calificación de crédito, exigible y poner las funciones y características convertibles.

Calificaciones crediticias Bond

Para el examen de la Serie 7, se puede asumir que cuanto mayor sea la calificación crediticia, la más segura del vínculo y, por lo tanto, menor es el rendimiento.

Las dos principales empresas de calificación crediticia de bonos son Moodys y Standard Poor (SP). SP calificaciones de BB y baja y las calificaciones de Moody 's de Ba y menor se consideran bonos basura o bonos de alto rendimiento, que tienen una alta probabilidad de impago.

El signo más representa el extremo superior de la categoría, y el signo menos designa el extremo inferior de la categoría.

Si usted no ve ninguna signo más o menos, el enlace se encuentra en medio de la categoría. Moody puede romper más abajo en una categoría mediante la adición de un 1, 2 ó 3. El número 1 es el de más alto rango, 2 representa el medio, y 3 es el más bajo. Los cuatro mejores calificaciones se consideran grado de inversión, y las letras siguientes que se consideran bonos basura o bonos de alto rendimiento.

He aquí una pregunta típica de bonos calificaciones.

Coloque el siguiente estándar Poor calificaciones de bonos en orden de mayor a menor.

I.A +

II.AA

III.A;

IV.BBB +

(A) I, II, III, IV(B) I, III, II, IV(C) IV, I, II, III(D) II, I, III, IV

La respuesta correcta es la opción (D). Al contestar este tipo de preguntas, siempre mirar las cartas en primer lugar. Las únicas ventajas o desventajas de tiempo entran en juego es cuando dos respuestas tienen las mismas letras, como en los estados financieros I y III. La elección más alto es AA, seguido por A + porque es más alto que A-, que es incluso superior a BBB +.

Bonos redimibles y bonos puestos

Su misión para el examen de la Serie 7 es saber lo que es mejor para los inversores y cuando los bonos son propensos a ser llamado o poner.

Bonos redimibles: LA bonos redimibles es un vínculo que el emisor tiene el derecho a comprar de vuelta de los inversores en el precio que figura en la escritura de emisión. Bonos redimibles son más riesgosos para los inversores porque los inversores no pueden controlar cuánto tiempo pueden mantenerse en los bonos. Para compensar este riesgo, que están por lo general emitidos con una tasa de cupón más alto.

Otro tipo de vínculo que puede ser exigible es un bono con cupón paso. También conocido como bonos de cupón escalonadas o valores de cupón elevadores, bonos paso de descuento suele comenzar a una tasa cupón de baja, pero los aumentos de las tasas de descuento a intervalos predeterminados, como cada cinco años. El emisor normalmente tiene el derecho de llamar a los bonos a valor nominal en el momento la tasa de cupón se debe aumentar.

Poner enlaces: Ponga bonos son mejores para los inversores. Ponga bonos permiten al inversor " puesto " los bonos de vuelta al emisor en cualquier momento en el precio indicado en el contrato de fideicomiso. Debido a que los inversionistas tienen el control, poner bonos rara vez se emiten. Debido a que estos bonos ofrecen una mayor flexibilidad a los inversores, puesto bonos por lo general tienen una tasa de cupón más bajo.

Recuerde, no hay una correlación directa entre las tasas de interés y cuando los bonos se llaman o acondicionados. Echa un vistazo a la siguiente pregunta para ver cómo funciona esto.

Emisores llamarían sus bonos cuando las tasas de interés

(A) aumento(B) Disminución(C) siendo el mismo(D) son fluctuantes

La respuesta correcta es la opción (B). Ser adaptable al tomar el examen Serie 7 sin duda puede ayudar a su causa. En esta pregunta, hay que mirar desde el punto de vista del emisor, no el inversor de. Un emisor llamaría bonos cuando las tasas de interés disminuyen porque entonces podía redimir los bonos con los pagos de cupón más altas y emitir bonos con pagos de cupón más bajas para ahorrar dinero.

Por el contrario, los inversionistas poner sus bonos al emisor cuando las tasas de interés aumentan para que pudieran invertir su dinero a una tasa de interés más alta.

Bonos convertibles

Bonos que sean convertibles en acciones ordinarias se llaman bonos convertibles. Los bonos convertibles son atractivos para los inversores porque los inversores tienen interés en el precio del bono, así como el precio de la acción subyacente. El examen de la serie 7 pone a prueba su pericia sobre si la conversión de un bono tiene sentido para un inversor. Esta determinación requiere para calcular el precio de paridad de la fianza o de valores.

Paridad ocurre cuando un bono convertible y su acción subyacente se cotizan por igual (es decir, cuando un comercio de bonos de $ 1.100 se puede convertir en $ 1,100 dólares en acciones).

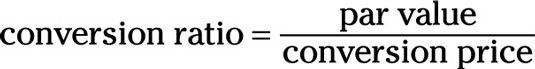

Al responder a la Serie 7 preguntas del examen relativos a los bonos convertibles, siempre se necesita para obtener el converrelación sión. Aquí está la fórmula para la relación de conversión:

A continuación, puede utilizar la relación de conversión para calcular el precio de paridad:

precio de paridad del bono = precio de mercado de la relación de conversión de stock x

Use la fórmula para responder a la siguiente pregunta ejemplo.

Jane P. Investor compró un bono convertible DIM de 6 por ciento. Su vínculo DIM está negociando actualmente en 106, y la acción subyacente cotiza a 26. Si el precio de conversión es de 25, ¿cuál de las siguientes afirmaciones son verdaderas?

I. La acción cotiza por encima de la paridad.

II.El acción cotiza por debajo de la paridad.

III.Converting el vínculo sería rentable.

IV.Converting el vínculo no sería rentable.

(A) I y III(B) I y IV(C) II y III(D) II y IV

La respuesta correcta es opción (D). Usted puede tachar dos respuestas de inmediato. Si la acción se cotiza por encima de la paridad, la conversión es siempre rentable. Y si la acción se cotiza debajo de la paridad, la conversión no es rentable. Por lo tanto, usted puede eliminar opciones (B) y (C) de inmediato. Siga estas ecuaciones:

Actualmente, el bono se negocia por $ 1.060 (106 por ciento de los $ 1.000 el par) y es convertible en acciones por valor de $ 1.040. Debido a que el valor del bono es mayor que el valor convertido de la acción, la acción cotiza por debajo de la paridad y la conversión no sería rentable.