Cómo calcular precios de los bonos y los rendimientos en el examen de la serie 7

El examen de la serie 7 pone a prueba su conocimiento de los precios de los bonos, los rendimientos de los bonos, y la forma de calcularlos. Usted también necesitará saber cómo los intereses devengados pueden afectar la cantidad de clientes tienen que pagar por el bono.

Conteúdo

La relación entre los precios de los bonos en circulación y de los rendimientos es una inversa. Se puede suponer para los propósitos de la Serie 7 examen que si las tasas de interés disminuyen, los precios de los bonos en circulación aumentan, y viceversa. Digamos, por ejemplo, que una empresa emite bonos con un cupón del 7 por ciento de $ 1,000.

Después de que los bonos están en el mercado, las tasas de interés disminuyen. La empresa puede ahora emitir bonos con un cupón del 6 por ciento. Los inversores con los bonos de 7 por ciento están entonces en una posición muy buena y pueden exigir una prima por sus bonos.

Rendimiento de los bonos

A continuación se muestra información sobre los tipos de rendimiento de los bonos y cómo los Serie 7 pruebas del examen de este tema.

Rendimiento nominal (tasa de cupón)

los rendimiento nominal (NY) es la tasa de interés nominal en la cara de los bonos. A los efectos del examen, se puede asumir que la tasa de cupón se mantendrá fija durante la vida de un bono. Si usted tiene un bono de 7 por ciento, el bono pagará $ 70 por intereses años (7% x $ 1.000 de valor nominal). Cuando un problema indica que una garantía es un bono de 7 por ciento, se está dando el rendimiento nominal.

Rendimiento actual

los rendimiento actual (CY) es la tasa de rendimiento anual de un valor. El CY de un bono cambia cuando el precio de mercado cambios- se puede determinar el CY dividiendo el interés anual por el precio de mercado:

La siguiente pregunta implica rendimientos de los bonos.

Monique Moneybags compró un solo XYZ bonos hipotecarios convertibles a 105. Dos años más tarde, el bono se cotiza a 98. Si la tasa de cupón del bono es del 6%, ¿cuál es el rendimiento actual de la fianza?

(A) 5,7%(B) 6,0%(C) 6,1%(D) no se puede determinar

La respuesta correcta es la opción (C). Esta pregunta tiene una gran cantidad de información innecesaria. Por desgracia, tendrá que acostumbrarse a ella. Los creadores de la serie 7 del examen son notorios para la inserción de información inútil (ya veces engañosa) en las preguntas de atontar y te confunda. En este caso, necesita sólo el interés anual y el precio de mercado para calcular la respuesta. Utilice la siguiente fórmula para obtener su respuesta:

El interés anual es de $ 60 (6% tasa de cupón x $ 1.000 de valor nominal), y el precio de mercado actual es $ 980 (98% de $ 1.000 el par). Los hechos que el bono es convertible o una de cédulas hipotecarias (respaldado por la propiedad del emisor) y que fue comprado en 105 ($ 1,050) son irrelevantes.

" no se puede determinar, " Por muy tentador que sea, casi nunca es la respuesta correcta en el examen Serie 7.

Rendimiento al vencimiento (base)

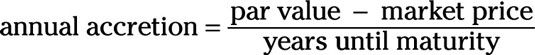

los rendimiento al vencimiento (TIR) es el rendimiento que un inversor puede esperar si la celebración de la fianza hasta su vencimiento. La TIR tiene en cuenta no sólo el precio de mercado, sino también de valor nominal, la tasa de cupón, y la cantidad de tiempo hasta su vencimiento. La fórmula para YTM es el siguiente:

Esta fórmula puede ser difícil de recordar. Si tienes abajo, felicitaciones (sea lo que sea) a usted. Está probado (aunque algo rara vez) en el examen de la Serie 7, y usted puede ser uno de los tíos de mala suerte que necesitan esta fórmula.

Ceda el paso a llamar

los ceder a llamar (YTC) es la cantidad que el inversor recibe si el bono se llama antes de su vencimiento. Los cálculos son similares a los de la TIR, pero sustituyen el precio de llamada para el valor nominal. Las posibilidades de que lo necesitan en el examen Serie 7 son aún más remota que necesitan los cálculos YTM.

Ceda el paso a peor

Para determinar el ceder a peor (Ytw), tienes que calcular el rendimiento al vencimiento y rendimiento para pedir todas las fechas de llamada (si hay más de uno) y elige el más bajo. Si usted recibe una pregunta sobre el rendimiento de los casos, conocer la definición debería ser suficiente para que usted por.

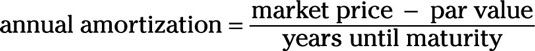

Cálculos Balancín de precio de los bonos y los rendimientos

Los números más altos hacen que el aumento sube y baja, y los números más bajos hacen caer. Mirando el siguiente diagrama, se puede ver que si un enlace es a la par, el sube y baja se mantiene el nivel. Si los precios disminuyen, los rendimientos aumentan, y si los precios aumentan, los rendimientos disminuyen. El soporte central (n) Representa el rendimiento nominal del bono, ya que se mantiene constante independientemente de lo que suceda con los precios u otros rendimientos.

(En el sube y baja, NY significa rendimiento nominal, CY es rendimiento actual, YTM es rendimiento al vencimiento, y YTC es ceder a llamar.)

Echa un vistazo a la siguiente problema y su explicación, que le muestre cómo poner el balancín en movimiento.

Jonathan Bullinski compró un bono de 8 por ciento ABC rendimiento del 9 por ciento. Él compró el bono a

(A) un descuento(B) la par(C) una prima(D) un precio que no se puede determinar

La respuesta correcta es la opción (A). La pregunta dice que el rendimiento nominal es de un 8 por ciento y el enlace está dando un 9 por ciento. El 9 por ciento es el rendimiento al vencimiento:

Debido a que la TIR es mayor que la de Nueva York, el lado derecho del sube y baja sube y el lado izquierdo se pone. Esto significa que el inversor paga un precio que era con un descuento (debajo de la media). También puede determinar que el rendimiento actual (CY) tendría que ser de entre 8 y 9 por ciento y el rendimiento llamar (YTC) tendría que ser superior a 9 por ciento.

Si el YTM fuera inferior a la de Nueva York, el sube y baja sería la punta en sentido contrario, y el precio sería una prima en lugar de con un descuento.