Cómo establecer un precio objetivo de manejar pérdidas comerciales

El concepto más importante de la protección de su capital está aceptando el hecho de que ha cometido un error de negociación y seguir adelante. Vender a ese perdedor. No deje que un pequeño giro pérdida en uno grande. Antes de entrar en un comercio, asegúrese de que establece un precio objetivo que usted está dispuesto a pagar inicialmente para una acción, y fijar un precio objetivo para venderlo si los resultados comerciales en una pérdida.

El establecimiento de un precio tope de pérdida (o, como dicen los comerciantes, establecer su parada) Es más parecido a un arte que una ciencia. Usted puede emplear varias técnicas para determinar el precio de stop-loss. Uno que otros a menudo defienden, es la elección de una pérdida porcentaje predeterminado como su precio de stop-loss. El uso de análisis técnico para identificar cuando un comercio que ha fracasado es un mejor enfoque. He aquí un ejemplo.

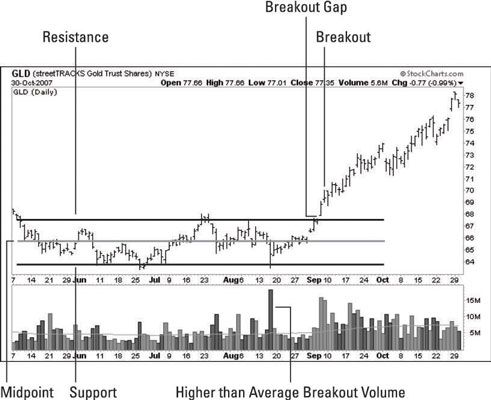

La evolución del precio diario del fondo cotizado Acciones Fideicomiso Oro (GLD) muestra de apoyo y líneas de resistencia, respectivamente, dibujados en el gráfico de aproximadamente $ 63.62 y $ 67.47 e indica la ETF acaba de estallar de un rango de cotización de largo en un volumen alto. La ruptura se identifica en la tabla.

Esta es la configuración de imagen perfecta para entrar en un comercio. Su punto de entrada para este comercio se produce por encima de $ 67.50 cuando el ETF se rompe a través de la línea de resistencia. Pero ¿cómo manejar el comercio si no funciona? O, tal vez una mejor pregunta es, ¿cómo saber cuando el comercio se ha fallado?

Uno de los varios enfoques sugiere que si la ruptura no (las caídas de los precios por debajo del nivel de resistencia), tiene que salir de su posición inmediatamente. Para el ejemplo GLD, si la ETF fuera a caer por debajo de la línea de resistencia ($ 67.47) después de que estalla por encima de ella, debe salir.

Otro enfoque sugiere que si la ETF cae por debajo del punto medio del rango de cotización, en este caso algún lugar alrededor de $ 65.50, entonces la señal de compra ruptura ha fallado. En ese caso, se puede utilizar cualquier precio por debajo de $ 65.50 ya que el precio de stop-loss para salir de esta posición.

En el primer escenario, el riesgo financiero es pequeño. Siempre y cuando usted consigue buenos precios de relleno (rellenos) en ambos sus órdenes de entrada y salida, el riesgo debe ser no más de $ 1.00 a $ 2.00 por acción, lo que refleja una pérdida de sólo el 1,5 por ciento a 3 por ciento en el comercio.

En el segundo enfoque, el riesgo es mayor. La diferencia entre el precio de $ 67.47 de arranque y el precio de stop-loss $ 65.50 es $ 1.97, pero la brecha ruptura significa que el precio de llenado real será $ 67.90 o más, lo que resulta en un riesgo mayor porcentaje en el comercio. Rellenos pobres a ambos órdenes de entrada o de salida aumentan la cantidad en riesgo.

El compromiso entre los dos enfoques es evidente. La primera de ellas se arriesga a una cantidad más pequeña antes de activar el tráfico de salida, pero es propenso a señales falsas, lo que significa que puede ser golpeado fuera de un comercio potencialmente ganador. El segundo enfoque corre el riesgo de una cantidad mayor, pero es menos propenso a señales falsas. Comerciantes de la posición que esperan mantener un intercambio por varias semanas o meses son más propensos a elegir la segunda.

Cualquiera de estos enfoques es racional, por lo que necesita para elegir el que se puede vivir con. Si inicia segunda adivinar sus puntos de stop-loss, que ya no son útiles, así que asegúrese de usar un enfoque que se le honra.

Usando el primer enfoque puede tener más sentido para los nuevos operadores de posición, por lo stops ajustados puede servir como herramientas educativas. Usted arriesga menos en cada operación, pero usted estará sujeto a unas pocas señales falsas, y usted entra en el hábito de vender cuando se tiene pequeñas pérdidas. Y eso es un buen hábito de aprender.