Cartera Etf: un alto riesgo / modelo de alto rendimiento

/ Carteras ETF de alto rendimiento de alto riesgo se componen en su mayoría de los ETFs de acciones. Después de todo, las acciones tienen una muy larga historia de clobbering la mayoría de otras inversiones - si se les da suficiente tiempo. Cualquier cartera que es en su mayoría poblaciones deben tener tanto los Estados Unidos y las reservas internacionales, de gran capitalización y pequeña capitalización, y el valor y el crecimiento, para empezar.

Si la cartera está diversificada en sectores de la industria, una estrategia de alto riesgo / alto retorno haría hincapié en sectores de rápido crecimiento como la tecnología.

Consideremos el caso de Jason, una sola, de 38 años de edad, farmacéuticos vendedor. Jason se quemó gravemente por varios alto costo, cargar los fondos de inversión que realizaron miserablemente en los últimos años. Sin embargo, dado su ingreso fijo de $ 120.000 y sus gastos de subsistencia mínimos (se alquila un apartamento de un dormitorio en Allentown, Pensilvania), Jason ha logrado pegar lejos $ 220.000.

El trabajo de Jason es seguro. Él tiene un buen seguro de discapacidad. Se prevé un ahorro de $ 20,000 a $ 30,000 al año en los próximos años. Él disfruta de su trabajo y tiene la intención de trabajar hasta la edad normal de jubilación. Él planea comprar un coche nuevo (Ballpark $ 30.000) en los próximos meses pero por lo demás no tiene grandes gastos destinados.

Jason puede tomar claramente cierto riesgo. A continuación se presenta la cartera con sede en ETF que diseñó para él. Tenga en cuenta que Jason puso cuatro a seis meses de dinero de emergencia, además de los $ 30,000 para el coche, en una cuenta de mercado de dinero, y esa cantidad no es un factor en esta cartera de inversiones.

También tenga en cuenta que a pesar de esta cartera se compone casi enteramente de ETFs, y uno Pennsylvania de bonos municipales de fondos de inversión para acceder a esta clase de activos que aún no está representada por los ETFs. Los bonos municipales emitidos en el estado natal de Jason están exentos de ambos impuestos federales y estatales, lo que hace sentido particular para Jason porque él gana una renta alta y no tiene pérdidas y ganancias apreciables.

Nueva York y California fueron los dos únicos estados con sus propios ETFs de bonos municipales. Con el tiempo, y probablemente más temprano que tarde, habrá otros.

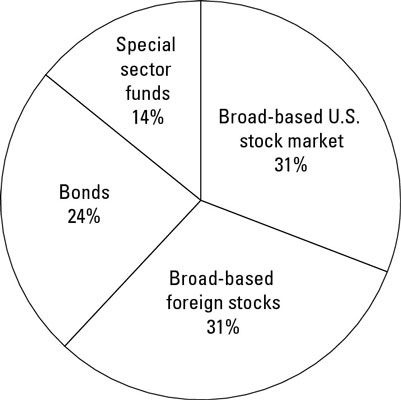

Por último, a pesar de esta cartera es técnicamente 76 por ciento en acciones y 24 por ciento en bonos, un 4 por ciento está en los bonos de mercados emergentes, que pueden ser considerablemente más volátiles que su enlace diario. Como tal, en realidad no pensar en esto como un " 76/24 " cartera, sino más bien como un " 80/20 " cartera, que es casi tan volátil una cartera, ya que incluso el inversor más agresivo debe considerar.

| De base amplia EE.UU. mercado de valores: | 31 por ciento |

|---|---|

| Vanguard Valor ETF (VTV) | 9 por ciento |

| Vanguard ETF Crecimiento (VUG) | 7 por ciento |

| Vanguard Small Cap Value ETF (VBR) | 9 por ciento |

| Vanguard Small Cap ETF Crecimiento (VBK) | 6 por ciento |

| De base amplia acciones extranjeras: | 31 por ciento |

| iShares MSCI EAFE Value Index (EFV) | 8 por ciento |

| Índice iShares MSCI EAFE Crecimiento (EFG) | 6 por ciento |

| iShares MSCI EAFE índice Small Cap (SCZ) | 10 por ciento |

| Vanguard Emerging Markets ETF (VWO) | 7 por ciento |

| Fondos sectoriales especiales: | 14 por ciento |

| Vanguard REIT ETF (VNQ) | 4 por ciento |

| ETF de Vanguard International Real Estate (VNQI) | 4 por ciento |

| SPDR SP Global de Recursos Naturales de la ETF (GNR) | 6 por ciento |

| Bonos: | 24 por ciento |

| Fondo iShares Barclays TIPS Bond (TIP) | 5 por ciento |

| Vanguard total Bond Market ETF (BND) | 10 por ciento |

| iShares JPMorgan USD Emerging Markets Bond Fund (EMB) | 4 por ciento |

| Fondo Fidelity Pennsylvania Municipal Income (FPXTX) | 5 por ciento |