En caso de que detallar o tomar la deducción estándar?

La regla para detallar las deducciones en su declaración de impuesto sobre la renta es simple: Usted debe detallar sus deducciones si sus deducciones totales son más de la deducción estándar. Por cada dólar que supera la deducción estándar, usted reducirá su renta imponible en esa cantidad.

Por ejemplo, suponga que su deducción detallada excede la deducción estándar por $ 5.000. Si usted tiene un tipo impositivo efectivo del 30 por ciento, usted se ahorrará un adicional de $ 1,500 en impuestos por detallar ($ 5.000 x 0,30 = $ 1.500). Deducciones estándar pueden cambiar de año en año, pero algunas deducciones estándar para el año de 2008 se muestra en la siguiente tabla:

| Presentación de estado | Deducción Estándar |

|---|---|

| Contribuyente individual | $ 5.450 |

| Casado que presenta conjuntamente | $ 10.900 |

| Casado separado | $ 5.450 |

| Eliminatorias Viuda / viudo | $ 10.900 |

| Jefe de hogar | $ 8.000 |

Si usted es mayor de 65 años y / o ciego, su deducción estándar será aún mayor.

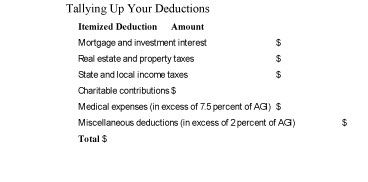

Utilice los números de deducción estándar para conjeturar si la suma de sus deducciones detalladas superará la deducción estándar que usted tiene derecho a tomar. Si usted es dueño de una casa, hacer contribuciones caritativas sustanciales, o pagar el estado sustancial y / o local de bienes raíces o impuestos a la propiedad, se le sirve mejor a detallar. La siguiente hoja de trabajo que ofrece la posibilidad de contabilizar el total de las deducciones previstas si detalla:

Haga clic aquí para descargar e imprimir el calcular su Deducciones hoja de trabajo.

Ahora que usted ha determinado cuáles serán sus deducciones detalladas, comparar el total a la deducción estándar. Si se trata de más de (o cerca de) la deducción estándar, usted debe tomar el tiempo para detallar sus deducciones para reducir su carga fiscal tanto como puedas.

Si usted no está casado, pero co-dueño de una casa con alguien, usted puede ahorrar mucho dinero con la planificación fiscal adecuada. Organice sus gastos de manera que una persona, preferiblemente a la persona en el tramo impositivo más alto, paga todos los gastos deducibles de impuestos para el hogar, tales como el pago de la hipoteca y contribuciones caritativas. El otro co-propietario y luego paga los gastos de la casa no deducibles, tales como alimentos, servicios públicos, y así sucesivamente. De esta manera, uno de vosotros es capaz de tomar la deducción detallada por completo, mientras que el otro toma la deducción estándar. Esta estrategia podría ahorrar hasta $ 2.000 por año. Sin embargo, parejas casadas que presentan una declaración conjunta o por separado no pueden hacer esto.

Sobreestimar el valor de las deducciones fiscales disponibles con propiedad de la vivienda es un malentendido común. El costo después de impuestos de una hipoteca es más caro que la mayoría de las personas se les hace creer. Por ejemplo, suponga que tiene $ 13.000 en interés de la hipoteca, impuestos de bienes raíces, y algunas otras deducciones. El total de sus deducciones detalladas son $ 13.000. Sin embargo, tenía derecho a una deducción estándar de $ 10.300 sin importar sus gastos simplemente por estar casado y presenta una declaración conjunta. Así que el beneficio deducible de impuestos real de hipoteca de su casa y la propiedad de impuestos es menos de $ 2,700, no $ 13.000. En general, usted recibe una pequeña rebaja de impuestos incrementales por tener una hipoteca.