Intervención en los tipos de cambio flotantes

Existe una moneda completamente flotante sólo en los libros de texto. Términos como flotación sucia o mamánflotador de edad referirse a los regímenes de tipo de cambio en el que los tipos de cambio se determinan en gran medida en los mercados de divisas, pero ciertas intervenciones en los tipos de cambio tienen lugar.

Las intervenciones se dividen en dos categorías:

Intervenciones indirectas: La política monetaria y el crecimiento de los países afectan a los tipos de cambio. Por lo tanto, un cambio en la política monetaria se considera una intervención indirecta. Además, las barreras comerciales son una forma de intervención indirecta en los tipos de cambio. Si un país impone un arancel a las importaciones procedentes de otro país, la moneda del país de importación y la imposición aprecia, todo lo demás constante.

Las intervenciones directas: Estas intervenciones implican que el banco central de un país utiliza sus reservas de divisas o moneda extranjera nacionales y participa en el intercambio de una divisa por otra. El objetivo puede ser aumentar la competitividad del país al evitar una mayor apreciación de la moneda nacional.

Por ejemplo, el 10 de septiembre de 2011, el Economista informó que el Banco Nacional Suizo (SNB) estaba preocupado por constante apreciación del franco suizo frente al euro. A partir de principios de 2010, cuando el tipo de cambio era casi CHF1.5 por euro, el franco suizo continuó apreciándose hacia 1 CHF por euro.

A continuación, el SNB intervino y anunció su determinación de mantener el tipo de cambio en CHF1.20 por euro. Se puede entender la preocupación de la comisión negociadora sobre el fortalecimiento del franco suizo cuando te das cuenta de que el sector de las exportaciones de este país es de vital importancia para la economía.

Las intervenciones directas pueden llevarse a cabo de dos maneras: sin esterilizar y esterilizados. En economía, el término esterilización se utiliza como una contramedida, donde la contramedida se puede implementar a través de los cambios en la oferta monetaria interna.

Una intervención no esterilizada implica que un banco central interviene en el mercado cambiario mediante la compra o la venta de su propia moneda sin ajustar la oferta monetaria interna. Siguiendo con el ejemplo anterior de Suiza, para evitar que el franco suizo de una mayor apreciación, el SNB puede participar en la intervención directa de la venta de la moneda nacional en los mercados de divisas (francos suizos), a cambio de la moneda extranjera, como el dólar o el euro .

Esta intervención particular se llama una intervención directa no esterilizado si el SNB no altera la oferta monetaria de Suiza. Sin embargo, si el SNB quiere alterar la oferta monetaria de Suiza después de su intervención directa en los mercados de divisas, que se llama una intervención directa esterilizado.

El siguiente ejemplo sigue siendo Suiza y proporciona un análisis de fondo. Proporciona gráficos para las definiciones anteriores de intervenciones directas sin esterilizar y esterilizados y explica cómo la esterilización afecta al mercado monetario nacional.

En primer lugar, el modelo de oferta y demanda proporciona las herramientas necesarias para ver cómo el SNB puede evitar que el franco suizo de una mayor apreciación.

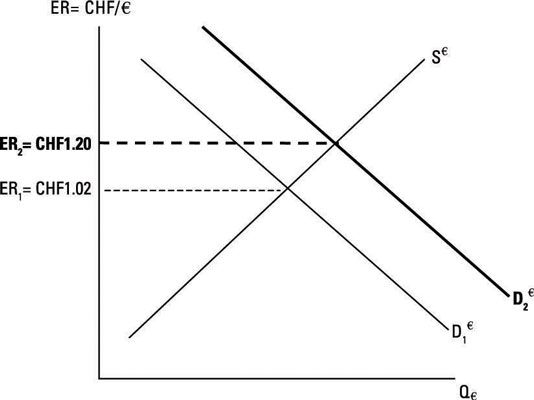

La figura muestra el mercado de euros. El precio del euro se mide como el número de francos suizos necesarios para comprar uno euro o el tipo de cambio del franco suizo-euro. La razón para usar el mercado del euro y el tipo de cambio del franco suizo-euro es que el mencionado anteriormente Economista artículo informa sobre el tipo de cambio del franco suizo-euro.

Supongamos que la tasa de cambio de equilibrio de CHF 1.02 indica el tipo de cambio a finales del verano de 2011, lo que hizo que la preocupación SNB sobre las exportaciones de Suiza. Si el SNB quiere lograr su objetivo de llevar la moneda suiza hasta el nivel de CHF 1.20, que necesita vender francos suizos a cambio de euros.

Debido a que las curvas indican la demanda y la oferta de euros, las acciones del Banco Nacional Suizo se muestran aquí como una demanda de aumento para el euro. El SNB compra de euros con francos suizos, que esencialmente se deprecia el franco suizo desde CHF 1,02-1,20 CHF por euro.

Hasta el momento, este ejemplo implica una intervención no esterilizada, lo que significa que el SNB intervino en el mercado cambiario sin tomar una acción independiente para cambiar la oferta monetaria del país. ¿Por qué importa la oferta monetaria de Suiza?

El SNB paga euros con francos suizos, lo que significa un aumento en el número de francos suizos en los mercados de divisas. A medida que el franco suizo se deprecia como resultado de esta acción, estos francos suizos en el mercado de divisas es probable que regresar a Suiza como pagos por exportaciones suizas, que pueden ser inflacionaria.

Si el SNB está preocupado por un eventual incremento de la inflación, se puede esterilizar sus acciones en el mercado de divisas, haciendo exactamente lo contrario en el mercado monetario nacional. Debido a que el SNB se incrementó la cantidad de francos suizos en los mercados de divisas, puede disminuir la oferta monetaria del país mediante la venta de bonos del gobierno suizo (también facturas y notas) a los mercados financieros en la misma cantidad que la intervención directa.

Tenga en cuenta que los bancos centrales no pueden emitir bonos del gobierno. En todos los países, la tesorería del país o la autoridad fiscal pueden emitir nuevos bonos del gobierno. Cuando se refiere a la venta del banco central o la compra de bonos del gobierno, es necesario pensar en términos de bonos en el mercado secundario.

Todos los bancos centrales mantienen los bonos del gobierno del país en cuestión en su cartera, y pueden cambiar la oferta de dinero mediante la compra o la venta de estos bonos. La venta o la compra de bonos del gobierno en el mercado secundario por un banco central se denomina operaciones de mercado abierto.

La cuestión es cómo las intervenciones directas con éxito en los mercados de divisas puede ser. Considere el tamaño del mercado de divisas: Se estima que hasta 15 veces más grande que el mercado de bonos y unas 50 veces más grande que el mercado de renta variable.

A partir de 2010, el volumen medio diario se estima en alrededor de $ 4 billones. Basta con comparar este número con el producto interno bruto (PIB) nominal de los EE.UU. en 2010, que estaba cerca de $ 15 billones de dólares.

Por lo tanto, las intervenciones directas son susceptibles de ser abrumado por las fuerzas del mercado. Debido al tamaño del mercado de divisas, un esfuerzo coordinado por un consorcio de bancos centrales puede ser más eficaz.

Ya sea llevado a cabo por un banco central o un grupo de bancos centrales, el argumento a favor de la intervención directa en el mercado de divisas es que incluso las intervenciones de corta duración pueden ser capaces de reducir la volatilidad del tipo de cambio flotante.