La curva de rendimientos real, o curva de la paridad esperada

La paridad de intereses puede ser representado como una curva, llama la curva de rendimientos real esperado o de la curva de la paridad. Esta es una de las curvas que se pueden utilizar para describir el mercado de divisas.

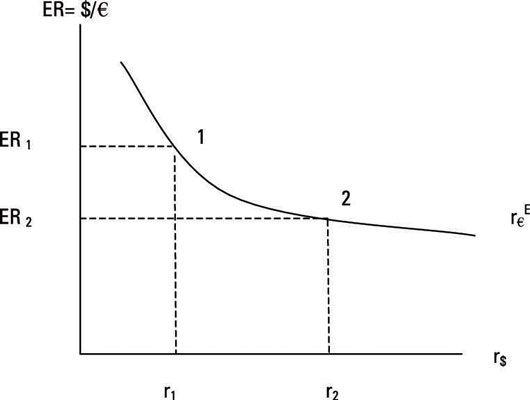

El mercado de divisas tiene el tipo de cambio dólar-euro en el y-eje y los rendimientos reales en dólares en la X-eje. La figura muestra la curva de la paridad con pendiente descendente, lo que implica el retorno real esperado en la seguridad en euros.

En todos los modelos económicos, es importante ser conscientes de que el mercado se considera. Esta consideración también es importante en el MBop. Además, dado que este modelo se refiere a un tipo de cambio y tasas de interés reales de los dos países, es necesario utilizar el tipo de cambio y las tasas de interés reales de una manera consistente.

Por ejemplo, el mercado de divisas es en dólares en la figura. ¿Cómo lo sabes? Debido a que el tipo de cambio en el y-eje implica la cantidad de dólares por euro, que es claramente en dólares.

Además, si el tipo de cambio es en dólares, el X-eje tiene que indicar la rentabilidad real en dólares, lo que puede ser el verdadero retorno de la seguridad en dólares o el rendimiento real de la seguridad en euros en dólares. (Hay otro ejercicio al final de este capítulo, que le ayuda a mantener el tipo de cambio y la tasa de interés real recta.)

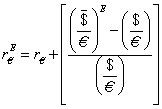

Ahora ya sabes qué variables están en el X- y y-ejes del modelo: el tipo de cambio dólar-euro y los rendimientos reales en dólares están en el y- y X-eje, respectivamente. Pero, también necesita la información sobre los rendimientos reales sobre la seguridad en euros, así como su conversión en dólares. Por lo tanto, la curva de paridad indica el lado derecho de la ecuación de paridad:

Tenga en cuenta que ahora hay un superíndice expectativa asociada a los rendimientos reales sobre la seguridad en euros en dólares para enfatizar la siguiente idea. Si usted, un inversionista estadounidense, invierte en valores denominados en dólares, que no es necesario para hacer frente a la tasa de cambio esperada.

Sin embargo, si usted desea considerar un valor en euros, su regreso tiene que ser comparable a la de la seguridad en dólares. En este caso, debe tener en cuenta el tipo de cambio era de esperar, ya que el tipo de cambio actual es probable que cambie mientras se mantiene la seguridad en euros. Es por esto que es apropiado para explicar esta curva de la paridad como el esperado los rendimientos reales en valores denominados en euros en dólares.

Con base en la ecuación de la paridad, la rentabilidad real esperada en la seguridad en euros en dólares es igual a la suma del rendimiento real de la seguridad en euros y el cambio esperado en la tasa de cambio.

En este punto, es importante reconocer que el rendimiento real de la seguridad en euros se determina en el mercado monetario de la zona euro, sobre la base de la discusión sobre el mercado de dinero en el apartado anterior. Y el término en el soporte implica el cambio esperado en el tipo de cambio, como lo percibes.

Parece que un retorno real esperado más alto en la seguridad en euros en dólares está asociada con un tipo de cambio dólar-euro inferior. Del mismo modo, un rendimiento real más baja esperada en la seguridad en euros en dólares está asociada con un tipo de cambio dólar-euro superior. Esto significa que el dólar se aprecia desde el punto 1 al punto 2. ¿Por qué la curva de la paridad con pendiente descendente en el espacio de retorno tipo de cambio real?

La respuesta está en la condición de paridad. Continuar asumiendo retornos reales sobre el dólar- y seguridad- en euros también asumen que el tipo de cambio esperado no cambia. Tenga en cuenta que el tipo de cambio actual [($ / # 128)t] esta en y-eje del mercado de divisas.

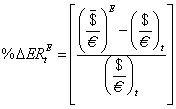

Debido a que el objetivo es predecir cuál será el tipo de cambio actual, se debe permitir que cambiar. También tenga en cuenta que el mismo tipo de cambio actual se utiliza en el cambio esperado en la tasa de cambio:

Si se supone que el tipo de cambio se espera que se fija el tipo de cambio actual puede cambiar, se puede demostrar que la depreciación de la moneda de un país hoy en día reduce los esperados retornos reales sobre la seguridad externa en moneda nacional. Del mismo modo, la apreciación de la moneda nacional de hoy eleva la rentabilidad de los depósitos en moneda extranjera en moneda nacional. Los siguientes son algunos ejemplos numéricos.

Supongamos que el tipo de cambio dólar-euro actual es de $ 1,00 por euro, y el tipo de cambio previsto para el próximo año es de $ 1,05 por euro. Entonces la tasa esperada de depreciación en dólares es del 5 por ciento ([1.05 - 1,00] /1.00 = 0,05, o 5 por ciento). Esto significa que cuando usted invierte en un valor en euros, además de ganar un retorno de esta seguridad, recibirá un 5 por ciento de retorno adicional al convertir sus ganancias en euros a dólares en el futuro.

Supongamos ahora que el tipo de cambio actual deprecia repente a $ 1,03 por euro, pero el tipo de cambio esperado es todavía $ 1.05 por euro. Usted gana el mismo retorno real sobre la seguridad en euros. Pero lo que sucede a su ingreso extra que viene de la depreciación del dólar? Es más pequeño ahora, porque la depreciación esperada del dólar declina a partir del 5 por ciento a 1,9 por ciento ([1.05 - 1.03] /1.03 = 0.019, o 1.9 por ciento). Debido a que el rendimiento real de la seguridad en euros, o r# 128, no ha cambiado, el retorno real esperado en la seguridad en euros en dólares disminuye a medida que los actuales aumentos de las tasas de cambio dólar-euro o el dólar se deprecia (que es un movimiento desde el punto 2 al punto 1 en la figura anterior).

Por lo tanto, cuando se mantiene la constante de tipo de cambio esperado, existe una relación negativa entre el tipo de cambio dólar-euro actual y los rendimientos reales sobre la seguridad en euros en dólares.