Las diferencias temporarias en la contabilidad fiscal

Las diferencias temporarias se producen debido a las reglas de contabilidad y de contabilidad tributaria financieros son algo inconsistentes al determinar cuándo grabar algunas partidas de ingresos y gastos. Debido a estas contradicciones, una empresa puede tener ingresos y transacciones de gastos en el resultado contable de 2013, pero en la base imponible para el 2012, o viceversa.

Existen dos tipos de diferencias temporales. Uno resultados en una futura base imponible, tales como ingresos ganó a efectos contables financieros, pero aplazó a efectos contables de impuestos. Esto puede suceder si una empresa utiliza el método de efectivo para la preparación de impuestos.

El segundo tipo de diferencia temporaria es un futuro monto deducible. La compañía está reportando un gasto en la declaración de impuestos actual, pero informa que para efectos de los estados financieros en el futuro. La depreciación es un gran ejemplo de esto.

Ahora, es importante tener en cuenta que las diferencias temporales suavizan, dado el tiempo suficiente. Ingresos financieros exceso sobre la renta imponible en un año el tiempo se invierte como un exceso de la renta imponible sobre los ingresos financieros en otro año (o viceversa). Debido a esto, los frikis de contabilidad también se refieren a las diferencias temporales como diferencias temporales.

Un buen número de hechos contables conducen a una diferencia temporaria para el libro en comparación con impuestos. Tres que comúnmente ocurren se devengan pasivos, depreciación y estimaciones. Su libro de contabilidad intermedia puede discutir otros. Si usted entiende el concepto detrás de ellos, podrás brisa a través de cualquier otro libro de texto menciona.

Pasivos devengados. Los pasivos son reclamaciones contra una empresa, tales como pasivos contingentes, que es dinero que la empresa puede tener que pagar en el futuro sobre la base de hechos que aún no han llegado a buen término. Bajo la contabilidad financiera, una empresa tiene que registrar pasivos cuando están muy probablemente incurridos y la cantidad de dólares se pueden estimar razonablemente.

Esta regla asegura que los usuarios de los estados financieros dispongan de información relevante para la evaluación de los méritos de una empresa frente a otra. No reservar adecuadamente pasivos acumulados por lo general subestima los gastos, que exagera la utilidad neta. También es una gran cosa cuando se hace análisis de la relación.

A efectos fiscales, los pasivos no se incluyen todos los eventos hasta el establecimiento y probatorias de la responsabilidad de llevar a cabo y el pasivo se estima razonable. Un ejemplo está acumulando salarios por pagar a los oficiales de la corporación, que no permite IRC específicamente. La empresa no puede costar esos bonos extravagantes hasta que se corta los cheques!

Depreciación. La mayoría de los libros de contabilidad enfatizan este ejemplo de una diferencia temporal: Para efectos contables, la empresa puede utilizar la depreciación de línea recta, mientras que para efectos fiscales, se puede utilizar un método más acelerado, como IRC Sección 179. Bajo ciertas circunstancias, la Sección IRC 179 permite a una empresa para amortizar el 100 por ciento del costo del activo en el primer año de uso.

Métodos de depreciación Financieros, por el contrario, piden que el activo sea como gasto sobre ambos los años contemporáneas y futuras.

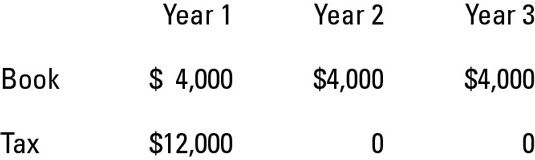

Para hacer este concepto un poco más fácil de entender, la figura muestra la diferencia de tiempo al utilizar financiera frente a los métodos de depreciación fiscal. En este ejemplo, la empresa utiliza depreciación lineal para un activo que cuesta $ 12.000 sin valor residual y una vida útil de tres años.

Como se puede ver, el mismo $ 12.000 termina en la cuenta de resultados como un gasto de depreciación. Sin embargo, a efectos fiscales, todo queda como gasto en el año 1- para efectos contables, se distribuye en tres años.

Las estimaciones. Las estimaciones son los gastos para los que la empresa Cifras una cantidad razonable, como los costos de garantía, que es el costo de reparación de los artículos vendidos a los clientes, o provisión para insolvencias, que es la cantidad en las cuentas por cobrar la empresa reconoce que no va a cobrar a los clientes.

Una empresa no puede deducir estimaciones como un gasto en su declaración de impuestos hasta que realmente incurre en el costo. El IRC tiene criterios estrictos para la deducción de las deudas incobrables. Por ejemplo, debe existir una relación acreedor-deudor de buena fe, y la deuda debe ser positiva incobrable (por ejemplo, el deudor se declara en bancarrota y la empresa no es un acreedor garantizado).

Los créditos fiscales son otra, la causa más avanzado detrás de una diferencia en el libro contra la renta imponible. Esto es realmente un tema para una clase de impuestos federales, pero por ahora, sé que una empresa puede recibir un crédito fiscal, o una reducción dólar por dólar en los impuestos, por muchas razones diferentes. Por ejemplo, una empresa califica para un crédito fiscal si se contrata a una cierta clase de empleados desfavorecidos.