Elija entre las cuentas de jubilación imponibles y los impuestos favorecidos

Lo más probable es que usted tiene tanto una cuenta gravable donde puede almacenar sus inversiones y una cuenta con ventajas fiscales, como un un plan de ahorro 529 universidad IRA, una cuenta Roth IRA, un plan 401 (k), o. Piense en esto como contenedores

Conteúdo

Antaño, cuando las corporaciones y municipios seguían ofreciendo portador bonos - bonos que vienen con un certificado y se registraron la nada, sin que nadie - que no tenían que preocuparse por mantenerlos en cualquier cuenta particular. Usted podría mantener sus bonos al portador en su, la guantera seguro, o el cajón de su ropa interior. Hoy en día, es un asunto diferente.

¿En qué recipiente qué sigues sus bonos?

Coloque sus inversiones en materia de fiscalidad mínima

Digamos que usted está en el tramo impositivo federal de 28 por ciento. Usted tendrá que pagar el 28 por ciento de impuestos (más el impuesto sobre la renta estatal) sobre los dividendos interés de los bonos pagados de los bonos mantenidos en una cuenta gravable - a excepción de los bonos municipales libres de impuestos.

Así de simple, existen cuentas con ventajas impositivas para que pueda escapar - o al menos posponer - el pago de impuesto sobre la renta sobre sus ganancias por inversiones. Por lo general, tiene más sentido para mantener sus inversiones generadoras de ingresos imponibles, como los bonos tributables, en sus cuentas de jubilación.

Aquí hay algunos otros puntos a tener en cuenta:

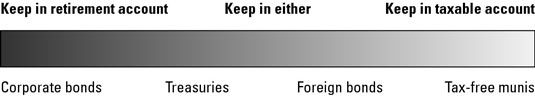

Bonos del Tesoro están libres de impuesto estatal. Por lo tanto, si tiene espacio en sus cuentas de jubilación para un solo tipo de vínculo, que tiene más sentido para que sea bonos corporativos.

Bonos extranjeros a menudo requieren el pago de impuestos en el extranjero, que suele ser reembolsado a usted por el Tío Sam, pero sólo si esos bonos se mantienen en una cuenta gravable.

Bonos municipales libres de impuestos siempre tienen cabida en sus cuentas fiscales.

La figura ilustra en la que desea mantener sus tenencias de bonos.

Factor en las sanciones por retiro anticipado y tal

Tenga en cuenta que todo el dinero retirado de una cuenta IRA, 401 (k), o SEP (pensiones autónomos) antes de los 59 años # 189-, excepto bajo ciertas circunstancias especiales, está sujeto a una multa del 10 por ciento. (Impuesto sobre la renta debe pagarse independientemente del momento en que usted retira.) Así que cualquier bono que usted está planeando dinero en efectivo antes de que la edad no debe ser puesto en su cuenta de jubilación.

Por otro lado, a los 70 años # 189-, usted debe comenzar a tomar distribuciones mínimas requeridas en la mayoría de las cuentas de jubilación. Este hecho debe ser calculado en sus decisiones de asignación, también. Si el mínimo requerido distribuciones - la cantidad que el IRS requiere que usted tire de su cuenta cada año después de los 70 años # 189- - son sustanciales, se puede ensuciar con su saldo de las inversiones.

Roth IRAs son diferentes animales. Usted paga ningún impuesto cuando usted retira, y usted no está obligado a retirar a cualquier edad en particular. El dinero crece y crece, libre de impuestos, potencialmente para siempre. Imagina.