Los métodos de depreciación

La depreciación es el método de asignación de costos para el período considerado. Aunque los contadores tienen que seguir los principios de contabilidad generalmente aceptados (GAAP) para propósitos de información de los estados financieros, que tienen diferentes métodos permitidos a considerar.

Conteúdo

La depreciación no es parte de toda la ecuación para calcular el valor justo de mercado, que es la cantidad de dinero que la empresa puede podido recuperar cuando venda cualquiera de los activos.

Su libro de texto de contabilidad intermedia discute algunos métodos diferentes de depreciación. Tres se basan en el tiempo: en línea recta, de saldos decrecientes, y la suma de los años-dígitos. Los últimos, de unidades de producción, se basa en el uso físico real del activo fijo. He aquí una breve explicación de cada uno:

Linea recta: Este método distribuye el costo del activo fijo de manera uniforme durante su vida útil.

Saldo decreciente: Un método acelerado de depreciación, que se traduce en gastos de depreciación más alta en los primeros años de la propiedad.

Suma de los años-dígitos ': Calcular los gastos de depreciación mediante la adición de todos los años de vida útil esperada del activo fijo y de factoring en los que años que se encuentra actualmente, en comparación con el número total de años.

De unidades de producción: El total número estimado de unidades del activo fijo producirá durante su vida útil esperada, en comparación con el número de unidades producidas en el período contable actual, se utiliza para calcular los gastos de depreciación.

Psssst - sólo una charla sobre dos métodos especiales: Grupo y compuesto. Utilizando una tasa de depreciación en todos los ámbitos, una empresa utiliza el método de grupo cuando los activos son similares y tienen una vida esperada similar. Y, las empresas utilizan el método compuesto cuando los activos son diferentes y tienen diferentes vidas. Estos métodos no son permitidos por el impuesto y se utilizan sólo en circunstancias muy especiales para los PCGA.

En general, las Normas Internacionales de Información Financiera (NIIF) y los PCGA representan el desprecio de manera similar. Norma Internacional de Contabilidad (NIC) 16 establece que las empresas deben revisar el método de depreciación periodically- si los cambios en las estimaciones anteriores, el método también debe ser cambiado.

Camina el método de amortización lineal

Cuando se utiliza el método de línea recta, el valor residual reduce la base amortizable. Supongamos que Penway compra una máquina de fabricación tostador de $ 30.000. Valor residual es de $ 3.000. El costo de la máquina ($ 30.000) menos su valor residual ($ 3.000) le da una base depreciable de $ 27.000.

La vida útil estimada es de 5 años. Así que el gasto por depreciación de la máquina tostadora es $ 27,000 / 5, o $ 5400 el gasto de depreciación por año para cada uno de los cinco años. Valor en libros al final del año 5 es el valor residual de $ 3.000.

El método de depreciación de saldos decrecientes

No deduzca valor residual al calcular la base de depreciación para el método de saldo decreciente. Pero hacerlo limitar la depreciación de modo que, al final del día, el valor neto en libros del activo es igual a su valor estimado de rescate.

A calcular el costo y el valor residual del activo lo mismo que con el método de línea recta. Para su caso, se utiliza un múltiplo de la velocidad de línea recta.

Volviendo al ejemplo Penway, la tasa de línea recta es de 20 por ciento. Bueno, porque la máquina tostadora de decisiones tiene una vida útil de cinco años, que se muestra como un porcentaje, la tasa de línea recta es 1/5, o 20 por ciento por año.

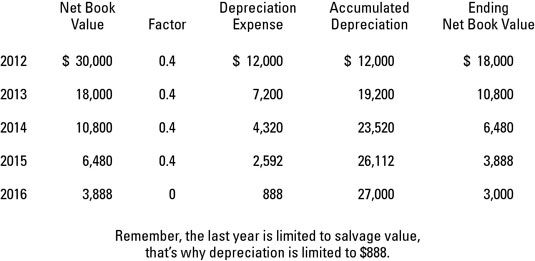

Para utilizar el método de doble saldo decreciente se muestra en la figura, el multiplicador es 2, por lo que la disminución de doble-tasa es de 40 por ciento (20% x 2).

El método de depreciación de unidades de producción

De unidades de producción es una método de la actividad debido a calcular la depreciación en el uso físico real, por lo que es un método fantástico para el cálculo de la maquinaria de la fábrica depreciación.

Además de conocer la base de costos y estimar el valor de recuperación, es necesario estimar cuántas capas exteriores de la máquina puede producir antes de la jubilación. La mejor estimación para el Sr. Tostadora-Maker es de 60.000 unidades. Tomando valor de rescate menos el costo le da $ 27.000. Divide $ 27,000 por el uso previsto de 60.000 unidades ($ 27.000 / 60.000), lo que equivale a $ 0,45. Esta es su tasa de depreciación de unidades de producción.

Para calcular los gastos de depreciación año tras año, se multiplica el número real de unidades de la máquina hace que durante el año por la tasa de depreciación. En 2012, se trata de 10.100 unidades, por lo que el gasto por depreciación es $ 4,545 (10,100 x $ 0,45). Para 2013 hasta el 2016, se aplica el mismo cálculo.

Ahora trabajar a través de un año más. En 2013, las unidades reales son 15.300. La depreciación es $ 6,885 (15,300 x $ 0,45). La depreciación acumulada es $ 11,430 ($ 4,545 + $ 6,885) y el valor contable es $ 18,570 ($ 30,000 - $ 11,430).

Calcula suma de los años-dígitos '

Con este método, usted sube con una fracción depreciación utilizando el número de años de vida útil. Máquina de Penway tiene una vida útil de cinco años. Añadir (5 + 4 + 3 + 2 + 1 = 15) para obtener su denominador de la fracción de la tarifa. En el año 1, el multiplicador es 5/15 (1/3) - en el año 2, el multiplicador es 4/15 y así sucesivamente.

Una vez más, se resta el valor de recuperación estimado del costo ($ 30,000 - $ 3.000 = $ 27.000). El primer año, el gasto de depreciación es de $ 9.000 ($ 27.000 / 3). En el segundo año, el gasto de depreciación es $ 7200 ([$ 27,000 x 4] / 15). Para el año 3, el gasto de depreciación es $ 5400 ([$ 27.000 x 3] / 15).

Año 4 es $ 3600 ([$ 27.000 x 2] / 15). Año 5 es $ 1800 ($ 27.000 / 15).

Comprobación de la matemáticas, usted sabe que no puede depreciar el valor residual pasado, por lo que añadir los cinco años de gasto de depreciación es igual a $ 27.000. Yippee, 100 por ciento correcto!